Actualizado en julio 8, 2025 por RealidadUSA | Publicado: julio 19, 2021

Cómo llenar la forma W2 en español

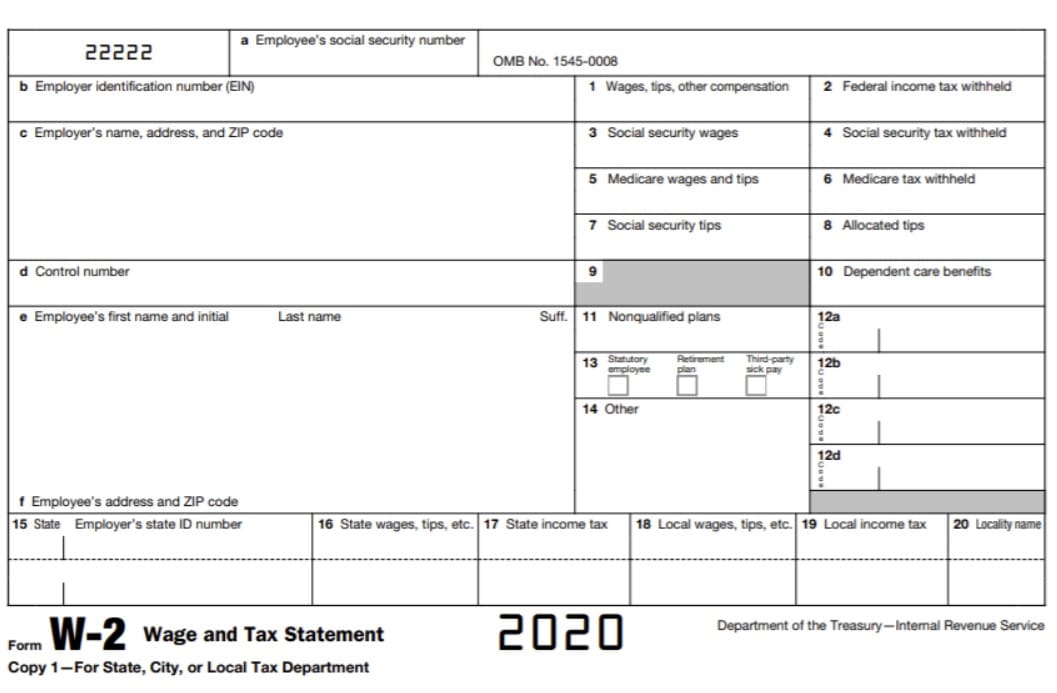

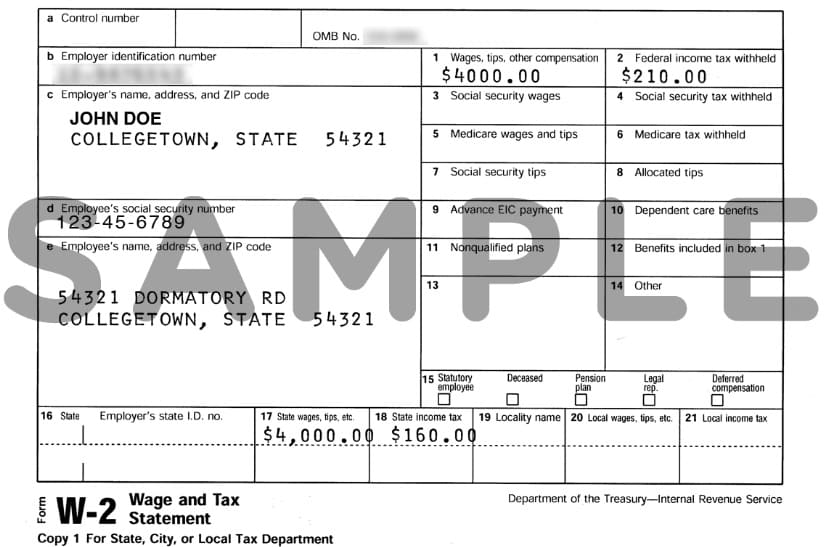

Uno de los formularios fiscales más importantes es el W-2. A diferencia de muchos formularios fiscales, la mayoría de los contribuyentes individuales no tendrán que rellenar este formulario. Más bien, los empresarios rellenan los formularios W-2 para sus empleados.

Si usted es un empresario o empleador que no sabe cómo rellenar un formulario W-2, o no está seguro de si sus empleados necesitan uno, tenemos la información sobre todo lo que necesita saber.

La forma W-2 es un documento que los empleadores de los Estados Unidos deben presentar a sus empleados y al Servicio de Impuestos Internos (IRS, por sus siglas en inglés) cada año para informar sobre sus ingresos y las retenciones de impuestos. La forma W-2 está disponible solamente en inglés, por lo que es importante que comprenda las instrucciones y la información necesaria para completarla. Si no se siente cómodo completando la forma W-2 en inglés, es recomendable buscar la ayuda de un profesional de impuestos o un traductor.

A continuación se describen los pasos generales para completar la forma W-2:

- Ingrese la información del empleador: esto incluye el nombre y la dirección del empleador, así como su número de identificación fiscal (EIN, por sus siglas en inglés).

- Ingrese la información del empleado: esto incluye el nombre, la dirección y el número de seguro social del empleado.

- Ingrese los ingresos brutos: ingrese la cantidad total de ingresos del empleado en el año, incluidos los salarios, propinas, bonificaciones y otros ingresos.

- Calcule las retenciones de impuestos federales, estatales y de seguridad social: calcule la cantidad de impuestos federales, estatales y de seguridad social que se retuvieron del salario del empleado durante el año.

- Ingrese la información de la pensión y los planes de jubilación: si el empleado contribuyó a un plan de pensiones o jubilación, ingrese la cantidad que se contribuyó.

- Ingrese otra información: si el empleado recibió beneficios adicionales, como seguro de salud o gastos de reubicación, ingrese esa información.

- Calcule la cantidad de impuestos adeudados: una vez que haya ingresado toda la información, calcule la cantidad total de impuestos federales, estatales y de seguridad social adeudados.

Es importante que verifique cuidadosamente la información antes de enviar la forma W-2, ya que cualquier error puede retrasar la presentación y causar problemas con el IRS. Si tiene preguntas o necesita ayuda para completar la forma W-2, es recomendable buscar la ayuda de un profesional de impuestos o un traductor.

¿Qué es un formulario W-2?

Hay una razón por la que un W-2 se denomina declaración de salarios e impuestos. En pocas palabras, es un formulario que muestra cuánto dinero ha ganado un empleado durante el año y la cantidad de impuestos que los empleadores ya han entregado al IRS.

No todo el mundo necesita un formulario W-2. Los contratistas independientes y las personas que trabajan por cuenta propia necesitan un formulario 1099. Pero si sus empleados han ganado al menos 600 dólares en el año fiscal, tendrá que enviarles un W-2 antes de la fecha límite del 31 de enero. Incluso si alguien gana menos de 600 dólares, esa persona debe recibir un W-2 si se le han retenido (descontado de su nómina) los impuestos sobre la renta, Medicare o la Seguridad Social.

¿Ha confundido alguna vez un formulario W-2 con un W-4? Es un error común. Recuerde que los empresarios rellenan los formularios W-2 y los envían a los empleados. Los empleados rellenan los formularios W-4. Cuando alguien empieza un nuevo trabajo o experimenta un cambio en sus circunstancias financieras o en su estado de declaración de impuestos, esa persona rellena un formulario W-4 para enumerar las deducciones e indicar a los empresarios la cantidad de impuestos que deben retener. En este otro artículo se explica cómo rellenar el W-4.

¿Cuántos formularios W-2 necesito?

En total, las empresas producen seis copias de cada formulario W-2. Tres de esas copias van al empleado, que las presenta con su declaración de la renta. Los empresarios se quedan con uno (copia D) y envían los otros dos al gobierno.

Vamos a desglosar esto aún más. La copia A va a la Administración de la Seguridad Social (SSA) junto con un formulario W-3 que incluye un resumen de todos los W-2 de cada trabajador en nómina. La SSA sólo acepta formularios presentados electrónicamente, no fotocopias.

La copia 1 del formulario W-2 va al departamento de impuestos del estado, la ciudad o la localidad correspondiente. Los empleados se quedan con la copia C para ellos. Presentan las copias B y 2 con sus declaraciones de impuestos federales y estatales, municipales o locales, respectivamente.

¿Cómo rellenar el formulario W-2?

Es posible que sus responsabilidades con el formulario W-2 sean una ciencia. Introducir la información del empleado; enviar copias a los empleados; presentar el formulario a la SSA y al departamento de impuestos del estado, la ciudad o la localidad; y repetirlo al año siguiente.

O bien, puede pasar horas recopilando la información de los empleados y tratando de descifrar la Declaración de Salarios e Impuestos.

Tanto si rellena los formularios W-2 por su cuenta, como si utiliza un software de nóminas o cuenta con un preparador de impuestos, debería saber cómo rellenar el formulario W-2.

Como generalización, las casillas del formulario W-2 muestran información sobre la identificación, el salario imponible, los impuestos retenidos y las prestaciones.

Recuadro A: Número de Seguro Social del empleado

El recuadro A muestra el número de Seguro Social de su empleado. Los números de Seguro Social son nueve dígitos con el formato XXX-XX-XXXX.

Si su empleado solicitó una tarjeta de Seguro Social y no la ha recibido, no deje la casilla en blanco. En su lugar, escriba «Solicitado» en el Cuadro A en la copia de la Administración del Seguro Social. Cuando el empleado recibe su tarjeta SS, debe emitir un W-2 corregido.

Recuadro B: Número de identificación del empleador (EIN)

El recuadro B muestra su número de identificación de empleador. Los EIN son números de nueve dígitos estructurados como XX-XXXXXXX.

El número que ingresa en la Casilla B es el mismo en el Formulario W-2 de cada empleado. El IRS y la SSA identifican su negocio a través de su EIN único.

No use su número de Seguro Social personal en los Formularios W-2. Si no tiene un número de identificación del empleador, solicite un EIN antes de presentar el Formulario W-2. A continuación, marque «Solicitado» en el recuadro B.

Recuadro C: Nombre, dirección y código postal del empleador

El recuadro C identifica aún más su negocio enumerando el nombre y la dirección de su empresa. Use la dirección legal de su empresa, incluso si es diferente de donde trabajan sus empleados.

Sus empleados pueden preguntarse si la dirección es incorrecta si es diferente de su dirección de trabajo. Verifique su dirección comercial legal y asegúrese de que su empleado sea precisa.

Casilla D: Número de control

El cuadro D puede estar en blanco, dependiendo de si su pequeña empresa utiliza números de control o no.

Un número de control identifica los formularios W-2 para que pueda mantener registros de ellos internamente. Si no usa números de control, deje este cuadro en blanco.

Casillas E y F: Nombre, dirección y código postal del empleado

El cuadro E muestra el nombre, la inicial del segundo nombre y el apellido del empleado. Haga referencia al SSN del empleado para escribir su nombre correctamente.

Ingrese la dirección del empleado en el Cuadro F.

Recuadro 1: Salarios, propinas y otras compensaciones

El cuadro 1 informa los salarios, propinas y otras compensaciones de un empleado. Esta es la cantidad que le pagó al empleado durante el año que está sujeto al impuesto federal sobre la renta.

Los pagos no sujetos al impuesto federal sobre la renta incluyen contribuciones al plan de jubilación antes de impuestos, primas de seguro de salud y beneficios para viajeros.

Los salarios que usted reporta en el Recuadro 1 pueden ser más altos o más bajos que otros salarios en el Formulario W-2. Esto no es un error.

Por ejemplo, los salarios de la Casilla 1 de un empleado pueden ser más bajos que los salarios de la Casilla 3. Algunos beneficios antes de impuestos están exentos del impuesto federal sobre la renta, pero no del impuesto del Seguro Social.

Información importante de 2020: ¿Proporcionó licencia por enfermedad y /o familiar pagada a un empleado bajo la Ley de Respuesta al Coronavirus de Families First (FFCRA)? Incluya aquí el importe de la licencia pagada.

Recuadro 2: Retención del impuesto federal sobre la renta

El Recuadro 2 muestra cuánto impuesto federal sobre la renta retuvo del salario de un empleado y remitió al IRS.

La retención del impuesto federal sobre la renta se basa en los salarios imponibles y el estado civil del empleado.

Si su empleado tiene una pregunta sobre el monto de su reembolso o por qué debe impuestos, indítelo a la Casilla 2. El IRS compara lo que el empleado pagó durante todo el año en impuestos federales sobre la renta con su responsabilidad total.

Recuadro 3: Salarios de la Seguridad Social

El recuadro 3 muestra los salarios totales de un empleado sujetos al impuesto del Seguro Social. No incluya el monto de las deducciones antes de impuestos que están exentas del impuesto del Seguro Social en el Recuadro 3.

El número de la casilla 3 no debe ser superior a la base salarial de la Seguridad Social. Para 2020, la base salarial de las SS es de $137,700. Para 2021, la base salarial es de $142.800.

Si debe reportar las propinas del Seguro Social (Casilla 7), el total de las Casillas 3 y 7 debe ser inferior a $137,700 para 2020 (o $142,800 para 2021, para presentar en 2022).

Información importante de 2020: Si proporcionó a FFCRA licencia por enfermedad y/o licencia familiar pagada, incluya el monto en el Recuadro 3.

Recuadro 4: Impuesto a la Seguridad Social retenido

El Recuadro 4 informa cuánto retuvo de los salarios y propinas del Seguro Social de un empleado.

La porción de los empleados del impuesto del Seguro Social es el 6.2% de sus salarios, hasta la base salarial de las SS. La caja 4 no puede ser más de $8,537.40 ($137,700 X 6.2%) para 2020.

Información importante de 2020: ¿Aferró el impuesto del Seguro Social de un empleado bajo las órdenes ejecutivas del 8 de agosto de 2020? NO incluya el impuesto diferido del Seguro Social en el Recuadro 4 si no lo retenió. Después de retener los impuestos diferidos del Seguro Social de los salarios de los empleados en 2021, debe presentar el Formulario W-2c. Para obtener más información sobre el aplazamiento y cómo afecta a los informes W-2, consulte nuestro Centro de Recursos COVID-19.

Recuadro 5: Salarios y propinas de Medicare

Ingrese cuánto ganó el empleado en salarios y propinas de Medicare en el Cuadro 5.

El valor de la Caja 5 de un empleado es generalmente el mismo que la cantidad de la Caja 4. Sin embargo, no hay base salarial de Medicare. Si el empleado ganó por encima de la base salarial del Seguro Social, el número en la Casilla 5 es mayor que la Casilla 3.

Por ejemplo, el empleado ganó $150,000. Los salarios del Seguro Social del empleado ,(Cuadro 3) deben mostrar $137,700 para 2020, mientras que el Cuadro 5, Salarios y propinas de Medicare, muestra $150,000.

Información importante de 2020: Si pagó la licencia por enfermedad y/o familiar de FFCRA, incluya la cantidad en el Recuadro 5.

Recuadro 6: Impuestos de Medicare retenidos

El Recuadro 6 muestra cuánto retuvo de los salarios de un empleado por el impuesto de Medicare. La parte que corresponde a los empleados del impuesto de Medicare es del 1.45% de sus salarios.

La cantidad en la Casilla 5 multiplicada por la tasa de impuestos de Medicare debe ser igual a la Casilla 6. Pero si el empleado ganó más de $ 200,000 (soltero), su obligación tributaria debería ser mayor.

Si pagó a un empleado por encima de $200,000 (soltero), también debería haber retenido la tasa impositiva adicional de Medicare del 0.9% de sus salarios por encima de $200,000.

Recuadro 7: Consejos del Seguro Social

Si su empleado obtuvo propinas y las reportó, ingrese la cantidad en el Recuadro 7. Además, incluya estos montos de propinas en las Casillas 1 y 5.

Una vez más, el total de los recuadros 7 y 3 no debe ser superior a $137,700 para 2020 (o $142,800 para 2021).

Recuadro 8: Consejos asignados

Informe de las propinas que asignó a su empleado en el Recuadro 8, si corresponde. Las propinas asignadas son cantidades que usted designa a los empleados con propinas. No todos los empleadores tienen que asignar propinas a sus empleados.

No incluya la cantidad en la casilla 8 de las casillas 1, 3, 5 o 7. Las propinas asignadas no están incluidas en los ingresos imponibles en el Formulario W-2. Los empleados deben usar el Formulario 4137 para calcular los impuestos sobre las propinas asignadas.

Recuadro 9: (En blanco)

Deje la casilla 9 en blanco.

Recuadro 10: Prestaciones por cuidado de personas dependientes

¿Le dio a un empleado beneficios de cuidado de dependientes bajo un programa de asistencia de cuidado de dependientes? En caso afirmativo, insértese el importe total en la casilla 10.

Los beneficios de cuidado de dependientes menores de $5,000 no son desvalorizables. Los beneficios superiores a $5,000 están sujetos a impuestos. Si le dio a un empleado más de $5,000, informe el exceso en las Casillas 1, 3 y 5.

Recuadro 11: Planes no cualificados

La Casilla 11 informa las distribuciones del empleador de un plan de compensación diferida no calificado a un empleado.

Incluya también los importes de distribución en el recuadro 1.

Recuadro 12: Códigos

Hay una serie de códigos W-2 Box 12 que puede necesitar poner en el Formulario W-2 de un empleado. En su caso, añádase los códigos e importes en la casilla 12.

Estos códigos y valores pueden reducir los salarios imponibles del empleado.

Digamos que un empleado elegido para contribuir con $1,000 a un plan de jubilación. Escribirías D | 1.000,00 en el recuadro 12.

Recuadro 13: Casillas de verificación

El recuadro 13 no debe incluir valores. En su lugar, marque las casillas que se aplican. En el recuadro 13 hay tres recuadros:

- Empleado estatutario

- Plan de jubilación

- Pago por enfermedad de terceros

Por ejemplo, si ha introducido el código D de la casilla 12 para mostrar las contribuciones de jubilación del empleado, marque también la casilla «Plan de jubilación».

Recuadro 14: Los demás

Informe los montos y descripciones en el Recuadro 14, como los pagos de arrendamiento de vehículos, los impuestos estatales de seguro por discapacidad retenidos y las primas de seguro de salud deducidas.

Información importante para 2020: Si proporcionó licencia por enfermedad y/o familiar pagada a un empleado, informe el monto con una descripción (por ejemplo, «Salarios de licencia por enfermedad sujetos al límite de $511 por día) en la Casilla 14 O en una declaración separada.

Recuadro 15: | estatales Número de identificación estatal del empleador

Al igual que la Casilla B, la Casilla 15 identifica el número de identificación del empleador de su empresa. Sin embargo, el recuadro 15 es específico del Estado. Marque su estado usando la abreviatura de dos letras. Luego, incluya el EIN de su estado.

Algunos estados no requieren informes. Deje el Recuadro 15 en blanco si no tiene ningún requisito de reporte con su estado.

Si no tiene el número de identificación estatal de un empleador y lo necesita, comuníquese con su estado.

Recuadro 16: Salarios estatales, propinas, etc.

El recuadro 16 muestra los salarios de un empleado que están sujetos al impuesto estatal sobre la renta. Si el empleado trabaja en un estado sin impuesto estatal sobre la renta, deje la Casilla 16 en blanco.

La cantidad de la Casilla 16 de un empleado puede diferir de la Casilla 1. Esto no es un error. Algunos salarios están exentos del impuesto federal sobre la renta y no del impuesto estatal sobre la renta.

Recuadro 17: Impuesto estatal sobre la renta

Informe cuánto retuvo para el impuesto estatal sobre la renta en el Recuadro 17. Si no retenía el impuesto estatal sobre la renta, deje el Recuadro 17 en blanco.

Recuadro 18: Salarios locales, propinas, etc.

Si los salarios de su empleado están sujetos al impuesto sobre la renta local,incluya sus salariosimponibles totales en la Casilla 18. Deje este cuadro en blanco si el empleado trabaja en una localidad sin impuesto sobre la renta.

La cantidad que se enumera en el recuadro 18 puede ser diferente de los recuadros 1 y 16.

Recuadro 19: Impuesto local sobre la renta

Reporte cualquier impuesto local sobre la renta retenido de los salarios del empleado en la Casilla 19. Deje este cuadro en blanco si es inaplicable.

Recuadro 20: Nombre de la localidad

En el recuadro 20 debe aparecer el nombre de la ciudad o localidad.

Fuentes

- Internal Revenue Service (IRS) Es la fuente oficial para obtener el formulario W-2 y las instrucciones para completarlo.

- Taxpayer Advocate Service Una organización independiente dentro del IRS que ayuda a los contribuyentes y protege sus derechos.

- TurboTax Ofrece guías y consejos sobre cómo llenar formularios de impuestos, incluyendo el W-2.

- H&R Block Proporciona recursos e información para entender y completar el formulario W-2.

- American Institute of CPAs (AICPA) Ofrece recursos profesionales para contadores públicos, incluyendo información sobre formularios fiscales.

Somos un grupo de profesionales y periodistas de diferentes países apasionados por Estados Unidos. Hemos creado esta web con el objetivo de ofrecer al ciudadano la información más simple y visual para su mejor comprensión. No suplantamos la información de los canales oficiales, solo la resumimos y mejoramos para hacer mas fácil para el usuario.